Dinheiro é um mecanismo engenhoso: permite que a manicure compre pão sem ter de fazer as unhas do padeiro. Sim, se você prestar atenção, vai ver que notas, moedas e os números que aparecem no saldo da sua conta são entidades abstratas, quase mágicas. Elas são feitas de tempo. Ao receber dinheiro de alguém, você está ganhando partículas do tempo que esse alguém dedicou a outra tarefa, para outra pessoa. Genial. Mas o que o dinheiro tem de brilhante a economia tem de insana. Na Roma Antiga, inventaram um congelamento de preços desastroso – no Brasil também. Na Holanda do século 17, uma bolha especulativa fez com que uma flor valesse o preço de uma casa. Em 2017, meia dúzia de bitcoins compravam um apartamento. Crash faz um passeio por 12 mil anos de civilização e traça paralelos entre o passado e o presente para explicar como funcionam as moedas, a inflação, o câmbio…

Páginas: 352 páginas; Editora: HarperCollins; Edição: 1 (9 de setembro de 2019); ISBN-10: 8595085064; ISBN-13: 978-8595085060; ASIN: B07WC4KDXX

Biografia do autor: Alexandre Versignassi é jornalista e redator-chefe da revista Superinteressante. Foi finalista do Prêmio Jabuti em 2012, por este livro, do Prêmio Esso, em 2010, e duas vezes vencedor do Prêmio Abril de Jornalismo. Especializado em jornalismo científico, iniciou a carreira como repórter e colunista da Folha de S.Paulo e foi editor das revistas Sapiens e Flashback, também da Abril. Nos últimos anos, passou a aplicar o maior conceito que aprendeu com a divulgação científica ao jornalismo econômico: tornar interessante aquilo que é relevante e mostrar a relevância do que parece meramente interessante. Crash segue essa premissa. E busca levá-la ao extremo.

Leia trecho do livro

Para Luciana Farnesi, por ter me mostrado que a economia pode ser tão divertida quanto o futebol – só que bem mais violenta.

AGRADECIMENTOS

A todos os que ajudaram a tornar este livro realidade:

Alda Palma, Ana Carolina Leonardi, André Luiz Queiroz, Brenda Fucuta, Bruno Garattoni, Bruno Vaiano, Carolina Melo, Cláudia Leão Fracalanza, Diana Szylit, Dimalice Nunes, Emiliano Urbim, Fernanda Satie, Fernando Badô, Flavia Szylit, Gabriel Gianordoli, Guilherme Castellar, Jorge Luís de Oliveira, José Sérgio Osse, Karin Hueck, Larissa Santana, Leandro Narloch, Luiz Fernando Brito, Marcílio Vidotti, Maurício Horta, Michele de Oliveira, Osvaldo Queiroz, Pascoal Soto, Raquel Cozer, Renata Sturm, Rodrigo Rezende, Sérgio Gwercman, Sueli Carvalho e Tainã Bispo.

0

O UNIVERSO EM UM BOTÃO DE TULIPA

Na Holanda do século 17, uma flor podia custar o preço de uma casa. Veja como isso explica as insanidades do século 21.

ERA UMA BELEZA: você aplicava o que tinha guardado para dar entrada numa casa e, em pouco tempo, já tinha o suficiente para comprar a casa. À vista. Nunca tinha sido tão fácil fazer dinheiro. Todo mundo queria entrar nessa. Tinha até gente largando o trabalho para ficar só especulando no mercado financeiro e dava certo.

Isso parece alguma coisa que você já viu. Mas trata-se de um mercado diferente: o da compra e venda de tulipas, que floresceu ( rs ) na Holanda do século 17. Essas flores caíram no gosto dos endinheirados da Europa logo que foram trazidas da Turquia. E os holandeses, que sabiam fazer dinheiro tão bem quanto faziam moinhos, começaram a plantá-las a rodo para abastecer esse povo.

Aí apareceu um elemento surpresa nessa história: um vírus. Quando ele contaminava uma tulipa, deixava a flor fraquinha e danificava o pigmento dela. Péssimo para a planta, ótimo para os humanos: o que era um dano para o vegetal deixava a flor mais bonita, com listras brancas, leitosas, entremeando a pigmentação da flor. Esse vírus, porém, só atacava as plantas de vez em quando, o que tornava essa variedade um tipo raro, exclusivo. Tão exclusivo que ganhou um nome pomposo, Semper Augustus, e um preço estrondoso. Em 1624, um botão custava, em florins holandeses, o mesmo que uma casa em Amsterdã – ou, para ficar só nos artigos de nome pomposo e preço estrondoso, valia basicamente o que um Rolex Platinum Diamond Pearlmaster custa hoje: um apartamento de R$ 800 mil.

Desse jeito, a Semper Augustus logo deixou de ser um mero luxo para virar simplesmente um luxo. Seu preço alto também puxou para cima a cotação das outras tulipas – a mera existência de um Rolex de R$ 800 mil faz um de R$ 30 mil parecer barato, certo? Então. Com as tulipas ordinárias foi a mesma coisa. Bastava ser tulipa que já estava bom: não faltaria gente a fim de pagar caro por qualquer uma.

Os floristas só faziam negócios na primavera, quando os bulbos (as raízes das quais nascem as tulipas) floresciam. Mas, conforme os preços foram aumentando, isso deixou de fazer sentido. Se você fosse um florista e precisasse de dinheiro no meio do inverno, meses antes de ter como vender as plantas, não teria problemas para levantar capital. Era só vender o próprio bulbo sem a flor e deixar o cliente esperando a tulipa surgir.

Um mercado novo foi nascendo. Especuladores passaram a comprar bulbos aos montes na esperança de revender mais caro quando as flores dessem as caras. Convenhamos, um investimento bem esperto, já que os preços não paravam de subir. Na verdade, os especuladores nem precisavam levar o bulbo para casa. Ficavam só com um contrato (um “título”, no jargão financeiro) que lhes dava direito ao dinheiro que a flor rendesse mais tarde.

Não demorou, e passaram a comercializar os próprios contratos. Quem tivesse pagado 1.200 florins 1 por um desses títulos, esperando que o bulbo subisse de preço até a primavera, às vezes preferia vender a algum interessado por 1.300 e embolsar o lucro na hora a ficar esperando. Esse outro sujeito podia encontrar alguém a fim de pagar 1.400 e vender de uma vez, levando 100 florins para casa sem fazer força. A coisa era tão tiro certo que os mais espertos começaram a fazer um malabarismo financeiro: pegar, digamos, 1.400 florins emprestados para comprar o bulbo e vendê-lo no mesmo dia por 1.500. Isso é mais do que dinheiro fácil. É lucrar sem ter investido nada – coisa que os especuladores chamam de “alavancagem”. Um holandês qualquer que acordasse sem um tostão no bolso podia fazer o empréstimo de manhã, comprar a tulipa ao meio-dia, vender mais caro à tarde, pagar o que devia com juros e ir dormir com o lucro.

Dava para viver disso, até. E ainda dá. Tanto que os bancos fazem dinheiro exatamente assim até hoje. Eles pegam emprestado pelo menos o triplo do que têm e usam o dinheiro para investir. Depois pagam tudo e vão dormir com o lucro. O Lehman Brothers, maior banco de investimentos dos Estados Unidos até 2008, chegava a tomar empréstimos de US$ 30 bilhões para cada US$ 1 bilhão que tinha nas mãos. É como se alguém que ganha R$ 5 mil por mês hoje pegasse empréstimos de R$ 2 milhões todo ano. Pagar tudo isso e ir dormir mais rico não é para qualquer um – nem para o Lehman, que faliu, levando a economia mundial junto. Mas essa é uma história para o capítulo 13.

Por enquanto, vamos voltar a falar de flores. A especulação com os bulbos de tulipa crescia, e o preço ia na mesma toada. No auge do boom , em 1636, a Semper Augustus subiu 300%, de 2 mil para 6 mil florins. Com as flores menos caras, foi mais ainda. A tulipa do tipo Gouda, mais comum, subiu de 20 para 225 florins – mais de 1.125%.

O mercado das tulipas tinha pegado fogo: se você adquiria um título de bulbo, pelo preço que fosse, sempre aparecia alguém para comprá-lo por um valor maior. Só que fogo não é eterno, posto que é chama. “Mas que seja infinito enquanto dure”, torciam os especuladores. Não foi.

Esse mercado só se sustentaria se os preços continuassem subindo para sempre. Mas os valores ali já não tinham mais nada a ver com a demanda pelas flores como artigos de luxo. Não havia tantos nobres dispostos a gastar o preço de uma mansão numa florzinha para mostrar aos amigos. A quantidade de gente assim é um recurso finito. Àquela altura, não havia mais um consumidor final para valer. As pessoas só compravam os títulos por valores extorsivos na esperança de que surgisse alguém “mais otário” lá na frente disposto a pagar mais ainda por eles. Mas otários também são um recurso finito. Uma hora começaram a faltar compradores.

Para piorar, descobriram um monte de fraudes: floristas estavam vendendo mais contratos do que a quantidade de bulbos que tinham em estoque. Era como imprimir dinheiro falso. Outra: ninguém sabia que o responsável pela existência da Semper Augustus era um vírus (nem se fazia ideia do que era um vírus, já que a vida microscópica era desconhecida na época). Se o vírus não infectasse o bulbo, nascia uma tulipa normal. E o investidor via que tinha comprado gato por lebre. Quando tudo isso veio à tona, a desconfiança reinou. E o mercado minguou. De vez.

Quem tinha vendido casa e carruagem para investir no dinheiro fácil das tulipas se viu com as calças na mão de uma hora para a outra. Os contratos tinham virado “títulos podres”, como dizem os economistas. Não valiam mais nada.

A PIZZA DE US$ 100 MILHÕES

Quando saiu a primeira edição deste livro, em 2011, a mania das tulipas estava prestes a completar quatrocentos anos no posto de evento mais insólito da história da economia. O que ninguém esperava era que ela perderia esse posto para outro evento: a mania do bitcoin.

Um caso particular ilustra bem o que aconteceu. Em 2010, um certo Laszlo Hanyecz, um programador americano de ascendência húngara, fez aquela que é considerada como a primeira transação comercial envolvendo bitcoins. Comprou pizza. Não de uma pizzaria, mas de um amigo, Jeremy Sturdivant. Jeremy topou pagar duas pizzas a serem entregues na casa de Laszlo em troca de 10 mil bitcoins – que na época não tinham valor nenhum, por pura falta de gente interessada. Sete anos depois, no final de 2017, 10 mil bitcoins valiam US$ 200 milhões. Ou seja: cada pizza saiu pelo preço de um Boeing 737.

O maior pico do bitcoin antes desse de 2017 tinha acontecido no final de 2013, quando ele chegou a US$ 1.000. Depois veio uma queda lenta e constante, e a criptomoeda passou a maior parte de 2015 relativamente estável, com um preço médio de US$ 250. No ano seguinte a escalada começou de novo, e no início de 2017 o bitcoin já tinha quadruplicado de valor, voltando ao patamar de mil dólares. Aí a porteira abriu de vez. Uma manada de investidores entrou na onda, e o preço subiu até desaparecer de vista. No meio do ano estava a US$ 2.500. Em setembro, US$ 4.500. E tocou para foi US$ 8.000 em novembro de 2017.

E sim: também não havia “consumidor final” aí – até porque um bitcoin é algo até mais abstrato que uma flor, como vamos ver mais adiante neste livro. Cada comprador de bitcoin, então, estava só esperando que houvesse alguém “mais otário” lá na frente. Pagava caro na esperança de que amanhã haveria gente a fim de desembolsar ainda mais pela coisa. Como a esperança, naquele momento, era universal e tendia ao infinito, o mercado pegou fogo. Era a mais completa reencarnação da mania das tulipas.

Sem exagero. Lá atrás, um bulbo de Gouda subiu de 20 para 225 florins em questão de meses, certo? Bom, 20 florins era mais ou menos o equivalente a um mês do salário médio da época. Quem tinha comprado a coisa pelo equivalente a um mês de salário, então, podia vender agora por um ano de salário.

Com o bitcoin foi a mesma coisa. Em outubro de 2016, ele valia um mês do salário médio brasileiro da época (R$ 2.230). Claro que o preço do bitcoin não tem a ver com a média salarial do Brasil, mas vale a comparação para entendermos o grau de “tulipagem” da criptomoeda. E o fato é que, no dia 19 de novembro de 2017, ela chegou a R$ 26.400. Doze meses do nosso salário médio. Igual à Gouda – com uma diferença: enquanto esse foi o auge dessa variedade de tulipa, o bitcoin seguiu subindo. No dia 17 de dezembro de 2017, bateu em quase R$ 70 mil. Isso dá 3.300% em pouco mais de um ano. E rendeu ao bitcoin o título de maior bolha da história da humanidade – que você vê em detalhes no capítulo 14.

MERCADO DE AÇÕES

A insanidade, de qualquer forma, não está restrita a histórias que beiram o folclore. O mundo dos investimentos convencionais também é bipolar. Também vive entre euforias e depressões.

Na bolsa de valores brasileira, por exemplo, os primeiros anos deste século foram tão animados quanto o início da mania das tulipas. Inclusive, boa parte das ações subiu tanto quanto as flores de trezentos anos atrás. Sem exagero, nos três anos anteriores à crise de 2008, os papéis da Vale se valorizaram quase tanto quanto a Semper Augustus nos três anos de pico da bolha holandesa: 200%. Os da Gerdau foram no mesmo pique das tulipas Gouda: 1.000%.

E a onda não afetou só quem operava diretamente na bolsa. As 312 mil pessoas que optaram por deixar uma parte de seus fundos de garantia em ações da Petrobras quando o governo criou esse programa, em 2000, viram seu dinheiro dar cria. Quem separou R$ 50 mil do FGTS para investir nisso, por exemplo, chegou a ter mais de R$ 500 mil na conta em 2008 – e fazendo menos esforço do que se tivesse ganhado esse dinheiro no Big Brother ; ou na Holanda do século 17.

A diferença é que esse não foi um jogo entre malandros e otários. Os lucros dessas empresas estavam subindo no mesmo ritmo que o preço das ações – às vezes até mais rápido. Isso deixa tudo mais concreto.

Se você tem uma ação da Vale, por exemplo, significa que é dono de 0,2 bilionésimo da empresa. Como proprietário de uma parte da mineradora, você tem direito a um pedaço dos lucros dela – os “dividendos”, no jargão financeiro. E esse dinheiro pinga na sua conta de tempos em tempos. É para isso que serve uma ação: pagar dividendos.

Se os lucros estão altos, o dinheiro que entra para você também é alto. Ter esses papéis nas mãos é um bom negócio quando a empresa é lucrativa. Tão bom que outras pessoas vão querer comprá-los de você para ficar com o direito de receber um naco dos lucros da companhia. Aí é a lei da oferta e da procura: se muita gente está interessada nelas, o preço sobe. E você pode vender na bolsa por mais do que pagou. Básico.

É para isso também que serve uma ação – lucrar sobre as expectativas dos outros. Quem compra, em tese, é um sujeito interessado em ficar com o papel para que a grana dos dividendos caia na conta dele. Mas, como tem muita gente nesse mercado, na prática o comprador típico é alguém que só espera vender a ação por um preço maior no futuro, igual ao mercado de tulipas lá de trás, ou ao de criptomoedas de agora.

Os ganhos entre a compra e a venda de uma ação podem ser tão grandes que, na prática, a bolsa gira em torno disso. Quase todo mundo que compra papéis faz isso na esperança de vendê-los por mais dinheiro um dia. E os dividendos acabam vistos como meros adicionais, só um dinheirinho que chega de vez em quando. O que vale mesmo é a expectativa de vender as ações por um valor duas, três, dez vezes maior. Mas isso é uma inversão de valores que só atrapalha na hora de entender a lógica do mercado acionário.

QUER PAGAR QUANTO?

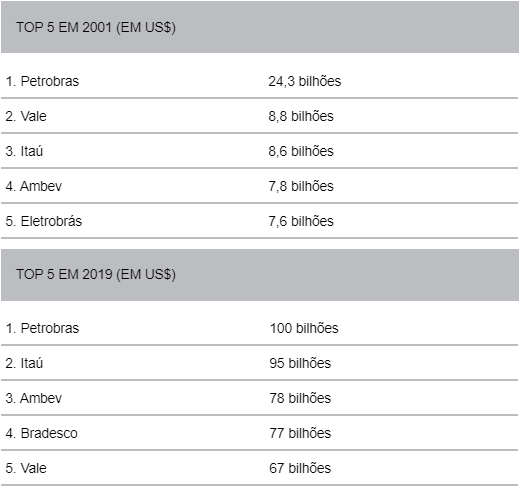

Em 2001, o valor das cinco maiores empresas do Brasil juntas era de US$ 68 bilhões (em dólares de 2019, corrigidos pela inflação americana). Em 2019, só a quinta colocada já valia quase isso. E a soma das top 5 passava dos US$ 400 bilhões.

Para começar, o que faz o preço de uma ação subir? O óbvio: quanto mais pessoas estiverem interessadas no papel, mais caro ele vai ficar no mercado. Normal. Mas o que faz com que muita gente decida comprar ações de alguma empresa em especial, levando o preço lá para cima? O potencial de lucros dessa empresa. Quanto mais a companhia faturar, maior será a capacidade de ela pagar dividendos polpudos. Ou seja, os dividendos não são meros extras. Eles formam a essência do mercado financeiro. Se existe a expectativa de que uma empresa vai dar mais lucros, de que vai pagar dividendos melhores lá na frente, mais investidores correrão para as ações dela. E o preço vai subir.

Mas tem um problema aí: expectativa é só expectativa. Ninguém tem como dizer se uma empresa vai dar mais ou menos lucro no futuro. E, se ela começar a viver no prejuízo e acabar falindo, o destino das ações será o mesmo dos títulos de tulipas: não valer mais nada.

É por causa dessa incerteza que o mercado financeiro está cheio de analistas pagos para estudar a saúde financeira das empresas. Eles fuçam os balanços e escarafuncham o mercado em busca de indícios sobre a capacidade de uma companhia continuar dando lucro. Mas não é o suficiente.

Por exemplo, você compraria ações de uma empresa que aumentou seu faturamento de US$ 13 bilhões para US$ 100 bilhões em cinco anos? Para completar, imagine que essa mesma companhia ainda afirmasse por A mais B que iria dobrar esses US$ 100 bilhões logo ali, no ano seguinte. Adicione o fato de que ela já era tão grande e aparentemente segura como uma Vale da vida. Não comprar ações de uma empresa dessas seria rasgar dinheiro.

E essa companhia existiu de fato: era a Enron, a maior distribuidora de energia elétrica dos EUA no fim do século 20. Depois de quase multiplicar seu faturamento por dez, ela foi para a confortável posição de segunda companhia que mais faturava no mundo, atrás apenas da Exxon Mobil, a maior petroleira da Terra. Não podia haver investimento mais seguro. Era a empresa responsável por iluminar boa parte do território da maior economia do mundo. Para a Enron deixar de ganhar, só se os americanos abdicassem da eletricidade para viver sob luz de velas.

Por isso mesmo, as companhias de energia elétrica geralmente são garantia de um fluxo constante de dividendos. Um negócio quase sem risco. Tanto que, em épocas de vacas magras, muita gente corre para as ações delas – enquanto a Bovespa derretia na crise de 2008, por exemplo, os papéis de várias empresas dessa área ficaram imunes.

Mas claro: se fosse só por isso, todo mundo só compraria ação de companhia de energia elétrica. Mas tem uma questão aí. Se, por um lado, essas ações garantem dividendos faça chuva ou faça sol na economia, por outro, elas dificilmente sobem grande coisa.

O potencial de lucro dessas empresas está restrito ao consumo de energia das pessoas. E isso nunca dá grandes saltos de uma hora para a outra. Então, as expectativas de lucro nunca batem no teto. Ficam sempre ali, numa zona morna. E o preço das ações nunca sobe um absurdo do dia para a noite. Se você tem papéis da Petrobras, por exemplo, e ela anuncia que o pré-sal tem o dobro do petróleo previsto, o potencial de lucro dela vai para a estratosfera, e o preço das ações sobe junto. Com uma empresa de energia elétrica é virtualmente impossível acontecer algo assim.

E é isso que torna o caso da Enron especial. Se uma elétrica desse porte começa a apresentar lucros absurdos, é o mundo perfeito: uma ação com um potencial enorme de subir e que não tem como descer. Era bom demais para ser verdade. Mas era verdade. Aí não deu outra: as ações dispararam. Para variar, quase naquele ritmo da Semper Augustus, a rainha das tulipas: 200% em três anos – entre 1999 e 2001, a ação da Enron foi de US$ 30 para US$ 90.

Bom para os investidores que compraram essas ações na bolsa; melhor ainda para os executivos da Enron. Eles ganhavam toneladas desses papéis de graça, como parte de seus bônus anuais. Um prêmio merecido, diga-se, se você levar em conta que a Enron recebeu o Prêmio de Empresa mais Inovadora da América, da revista Fortune , por seis anos consecutivos.

Depois que o preço dos papéis triplicou, alguns executivos fizeram o que qualquer um faria: venderam as centenas de milhares de ações que tinham ganhado de bônus, embolsaram o lucro todo e saíram para curtir a vida. Um deles foi Lou Pai, um americano de origem chinesa. Aos 52 anos, ele controlava uma das divisões da Enron e resolveu se aposentar. Lou conseguiu US$ 268 milhões numa tacada só e foi viver tranquilo numa fazenda de 310 km 2 no Colorado – a segunda maior propriedade daquele estado. Também tinha uma menorzinha, no Texas, para abrigar seu haras.

Um fim de carreira mais do que feliz. Só que a história estava longe de acabar. Para quem tinha comprado ações da Enron, ela estava apenas começando. Pouco mais de um ano depois de o valor de cada ação ter chegado a US$ 90, a Enron estava falida. E quem tinha apostado suas economias nela também. Perda total. Um investimento que deveria ser à prova de risco – e que já tinha enriquecido muita gente – se mostrava furado. O que aconteceu?

Um crime. Os executivos estavam mentindo sobre os lucros. Eles colocavam valores falsos nos balanços para garantir seus próprios ganhos, na forma de bônus pelo bom desempenho da companhia. Uma hora, porém, as autoridades que fiscalizam empresas com ações na bolsa acabaram descobrindo as fraudes. Refizeram, então, os balanços e constataram que a Enron estava dando prejuízo.

A notícia se espalhou, e as ações despencaram para perto de zero. E em questão de meses foram a zero mesmo: a Enron entrou com um pedido de falência. A tulipa estava morta.

Esse foi um caso extremo em que uma mentira estava por trás da escalada nos preços das ações. E que terminou com a empresa fechando as portas. Mas o mercado vive situações parecidas o tempo todo. Não precisa haver uma fraude para que uma ação suba a um valor muito maior do que deveria. Basta que as expectativas sobre os lucros que ela possa dar no futuro sejam exageradas.

Na maioria das vezes, inclusive, a irracionalidade reina não só em relação a uma única empresa, mas no mercado inteiro. Centenas de companhias diferentes podem ver o preço de suas ações subir ao mesmo tempo por conta de expectativas fora da realidade. Se houver uma esperança muito grande de que a economia vá crescer, por exemplo, isso vai se refletir no mercado acionário. Claro: uma boa economia oferece mais empregos. Mais empregos = mais consumidores. Mais consumidores = mais possibilidades de lucro para as empresas. Aí as ações sobem e…

Opa! Espera um pouco. Primeiro, o que significa exatamente uma “boa economia”? Segundo: um mundo com muito emprego, muito consumo e muito lucro para muita gente é causa ou consequência de “uma boa economia”? A resposta é uma só: “Sim”. Um mundo ok é causa e consequência de uma economia nos trinques. Mas, para entender exatamente o que essa resposta quer dizer, você precisa compreender outra coisa: o que é o dinheiro.

E isso os chimpanzés podem explicar. Vamos ver o que eles têm a dizer.

1

A ORIGEM

Couro, penas, peixe seco, sal grosso, pinga, tabaco. Tudo isso já foi moeda corrente. Mas a que deu certo mesmo foi outra: o dinheiro falso – uma criação da Grécia Antiga que você carrega na carteira até hoje.

DINHEIRO É UM MECANISMO ENGENHOSO: permite que uma manicure compre seis pãezinhos sem ter de fazer as unhas do padeiro. E dá para resumir sua essência em uma palavra: fé. Basicamente a fé de que você vai conseguir trocar os papéis que estão na sua carteira ou os números que aparecem no site do seu banco por coisas para comer, vestir e morar. Mas essa é uma noção incompleta.

Dinheiro só é algo digno desse nome quando obedece a dois critérios:

1. Ser uma coisa que todo mundo queira.

2. Não ser algo muito abundante. Se não for escasso, não vale nada. E, se não vale nada, não é dinheiro.

Pense numa coisa que todo mundo quer o tempo todo. Água, por exemplo. Não dá para viver sem, então ela cumpre muito bem o critério 1. Só que ela não obedece ao item 2 – é só ir à beira do rio ou ao filtro da cozinha e pegar o quanto quiser. Muita abundância para que ela sirva como dinheiro.

Agora pense em comida. Aí é diferente. Por boa parte da história da humanidade, ela se encaixou perfeitamente nos dois critérios. Primeiro, todo mundo aprecia comida, claro. Segundo, nunca foi simples produzi-la a partir da terra. Caçar, então, pior ainda. Comida sempre foi algo relativamente raro.

Por isso mesmo, foi a primeira coisa a servir como dinheiro. E não só antes da invenção da moeda. Mas antes do surgimento do ser humano. Os chimpanzés estão aí para provar. Os machos dão carne para as fêmeas em troca de sexo. Não é exatamente um comércio, no estilo toma lá dá cá. Dividir o resultado de uma caçada com as macacas é um dos agrados que os machos fazem para tentar conquistá-las. Trata-se da comida, a moeda mais antiga do mundo, pagando pelo serviço mais antigo do mundo.

E quando o ser humano apareceu na Terra as coisas não mudaram muito. Isso que chamamos de humanidade começou há 2 milhões de anos. Foi quando um animal bípede, de cérebro grande, capaz de usar armas e dominar o fogo se multiplicou pelo mundo. Era o Homo erectus, um humano de feições amacacadas que deixaria dois descendentes antes de acabar extinto. Alguns dos erectus que saíram da África, sua terra natal, e foram viver no frio da Europa evoluíram até virar neandertais. Os que ficaram onde tinham nascido acabaram dando origem a outra espécie de grande macaco: nós, Homo sapiens.

Foi há 200 mil anos. O fato de estarmos aqui até hoje não é grande coisa se comparado aos 2 milhões de anos que o erectus sobreviveu e mesmo aos 400 mil anos que o neandertal aguentou. Mas, ainda assim, não foi fácil chegar aqui. E isso só aconteceu por um motivo: aprendemos a sobreviver a uma das maiores crises econômicas de todos os tempos. E ela aconteceu há cerca de 12 mil anos, bem antes de o próprio dinheiro surgir. Pois é, não precisa ter dinheiro no meio para que aconteça uma crise econômica. Existem vários jeitos de definir uma, mas vamos focar na mais essencial: elas acontecem quando não conseguimos produzir tudo o que precisamos para manter nosso modo de vida.

Um pouco antes de essa crise começar, estávamos em pleno aquecimento global. E isso era ótimo. Tratava-se do fim da última Era Glacial, que tinha deixado meio mundo sob temperaturas abaixo de zero por 100 mil anos. Geleiras deram lugar a rios, paisagens brancas ficaram verdes, a quantidade de animais aumentou… Era um paraíso para grandes predadores. E esse era precisamente o nosso caso: armado até os dentes com lanças, atiradeiras, facas de marfim e um cérebro gigante, o Homo sapiens se firmava como o maior predador que já tinha existido. Havendo o que caçar, crescíamos e nos multiplicávamos à vontade. E agora havia bem mais caça do que na Era do Gelo. A abundância de vegetais também ajudava. Antes, catávamos as frutas e os grãos que apareciam de vez em quando e pronto. Agora, com solos mais férteis, o ser humano foi percebendo que podia ele mesmo plantar alguma coisa para ter o que comer nas épocas de caças magras. Não que fosse fácil. Continuávamos obrigados à mesma vida nômade dos tempos glaciais. Montávamos acampamento, ficávamos até que os animais começassem a rarear, e aí era ir embora e tentar a sorte em outro lugar. Claro que não era bom viver sempre sob a ameaça da escassez, por isso começamos a usar a cabeça para mudar as coisas, para fincar o pé em um lugar só.

O arroz com feijão de certos povos dessa época que viviam no Oriente Médio era carne de gazela. Mas eles não saíam matando qualquer uma que encontrassem: preocupavam-se em caçar só os machos da espécie. Fazia todo o sentido. Num bando de cem gazelas, bastava meia dúzia de machos para inseminar todas as fêmeas. Depois nascia uma nova geração inteira, e o estoque de comida continuava lá, bonitinho, mesmo depois de uma matança deslavada. Nobel de caça para eles.

Só teve um problema: faltou levar em conta a teoria da evolução. Esses povos, que os cientistas de hoje batizaram de natufianos, preferiam os machos maiores, já que eles tinham mais carne. Burrada. Sobravam só os mirradinhos para as fêmeas – justamente os que elas rejeitariam em condições naturais (elas têm esse comportamento instintivo porque machos menores geram filhotes pequenos, mais vulneráveis). Mas tudo bem: as fêmeas acabavam transando com eles mesmo assim. Aí vinha a geração seguinte, os natufianos chegavam lá e caçavam os menos miudinhos. Ficavam só os nanicos. Em poucas gerações, o que sobrava eram minigazelas, que não davam conta de alimentar os bandos de humanos.

Esse é só um exemplo de como nossa sofisticação trabalhou contra nós. O fato é que a presença humana levou espécies à extinção, ou perto disso, em várias partes do mundo. Mas o problema mesmo começou depois, quando, por volta de 10 mil a.C., a temperatura do planeta oscilou de novo. O clima ficou mais frio e seco por séculos. Plantas e animais morreram. Nem bem nossa espécie tinha aproveitado o fim da Era Glacial e já estava numa gelada mais uma vez. A saída? Usar a cabeça de novo: que tal, em vez de deixar as gazelas se reproduzirem livremente, aprisionar algumas na aldeia e fazer com que produzissem seus filhotes ali? Também seria uma boa abater os machos menores primeiro e deixar os grandes viverem tempo o bastante para procriar à vontade. Assim, as gazelas ficariam maiores a cada geração, certo? E plantar sementes? Por que não tentar isso em grande escala para garantir tudo o que era preciso de uma vez?

Desnecessário dizer que ninguém saiu pensando coisas assim do dia para a noite. Mas ideias como essas foram borbulhando entre vários povos. Cada um desenvolveu sua agricultura e sua pecuária a seu tempo. Com o perrengue do resfriamento global, as técnicas criadas nos tempos de bonança foram se desenvolvendo. Com o turbo ligado. Plantar sementes e tentar criar animais não eram mais um luxo (se é que um dia foram). Agora, fazer isso ou não fazer equivalia a escolher entre viver ou morrer de fome.

Mas outra surpresa estava a caminho: essa época de vacas magras durou pouco, pelo menos geologicamente falando. Coisa de mil anos. Depois disso, o clima melhorou de novo, com terras mais férteis e montes de animais pastando por aí. E agora? Acabar com essa chatice de plantar capim-guiné, ver boi abanar rabo e voltar aos tempos mais aventurosos das caçadas? Nem a pau.

Cultivar sementes e criar animais já valia bem mais a pena àquela altura. As técnicas de agricultura tinham evoluído nos tempos duros. E, agora que o clima estava bom, em se plantando, tudo dava. A oportunidade e o talento se tornaram aliados: para aqueles sujeitos, cultivar uma horta era como imprimir comida direto da terra. Algo mágico. E as criações de animais, então? Depois de gerações de cruzamentos entre os bichos mais carnudos, elas forneciam uma quantidade de calorias que a caça jamais teve como prover – um boi ou um porco doméstico, por esse ponto de vista, são entidades tão artificiais quanto um computador. Depois de milênios reproduzindo só as crias mais gordas, esses animais viraram espécies bem diferentes de seus ancestrais selvagens. Transformaram-se em usinas de carne. Se a mesma seleção artificial fosse feita com pessoas, os bebês chegariam a cem quilos aos dois anos de idade – é indigesto pensar nisso, mas foi graças a essas técnicas de criação que conseguimos comida para chegar até aqui.

Com os vegetais não foi diferente. Trigo, cevada, milho, arroz – os pilares alimentícios da nossa espécie – nunca existiram na natureza, pelo menos não da forma como você os conhece. Esses vegetais são tão domesticados quanto bois e porcos, fruto de seleção genética, de colocar só as plantas que melhor produziam grãos para se reproduzir, numa tentativa de obter mais comida em menos espaço. Tudo por tentativa e erro, terminando num grande acerto.

Claro que isso também não aconteceu de uma vez só. Cada população foi desenvolvendo sua agricultura e sua pecuária de um jeito particular. Devagar e sempre. Mas nos lugares mais férteis as coisas foram bem rápidas. A região em torno das margens dos rios Tigre e Eufrates (onde hoje ficam partes da Turquia, do Iraque e da Síria) era uma delas. Formava a parte principal do Crescente Fértil, local onde o cultivo de sementes e a criação de animais explodiram para valer entre 10 mil a.C. e 9 mil a.C. Era a China da época. Numa parte do Crescente, tinha alguém plantando uvas e azeitonas. Cem quilômetros rio abaixo, uma criação de porcos. Mais para cá, uma de ovelhas e cabras. Mais para lá, uma de bois. Ao norte, fazendeiros cruzavam duas espécies de trigo-selvagem, quase sem valor nutritivo, e obtinham trigo de pão, o cultivo mais importante da história. “Essa diversidade toda convivendo bem perto permitia acesso rápido a basicamente tudo o que eles precisavam: carboidrato, proteína, óleo, leite, tração animal, fibras para tecer roupas”, diz Jared Diamond, geógrafo e biólogo da Universidade da Califórnia.

Você conhece o resto da história: sem ter de passar o dia caçando, a humanidade arrumou tempo livre para criar a escrita, a matemática, construir cidades… Mas essa é uma explicação simplista. O legado mais profundo da agricultura foi outro. Ela criou o dinheiro.

DINHEIRO DE ARGILA

A imagem bonitinha de cada um produzindo em sua horta para a sociedade é um tanto ordinária. Não tem a ver com a realidade. O que a agricultura fez foi levar as desigualdades sociais a um patamar inédito. Numa tribo de caçadores, os homens mais fortes e os líderes mais astutos obtinham vantagens, mas um sujeito não tinha como estar tão acima do outro. Eles praticamente não estocavam comida – caçavam de dia, comiam à noite e acordavam para caçar de novo. Até dava para acumular uma certa riqueza, na forma de armas melhores, prioridade na divisão de comida e de mulheres – isso acontece em todas as sociedades que mantiveram o modo de vida caçador-coletor até hoje, como tribos na Amazônia e na África; por isso os antropólogos deduzem que no passado não foi diferente. Esse grau de desigualdade poderia ser péssimo para quem acabasse mal armado, mal-amado e mal alimentado. Só que, ainda assim, estavam todos mais ou menos no mesmo barco. Se a caça fosse boa, todo mundo comia. Se fosse ruim, todo mundo morria. Se você conseguisse mais carne que os outros, até podia usá-la como dinheiro para pagar algum favor, seguindo o exemplo dos chimpanzés. Mas no dia seguinte começaria do zero novamente. Sem que haja a possibilidade de acumular uma quantidade razoável de riqueza, a ideia de dinheiro não se aplica.

Mas as plantações mudaram essa história. Quem possuía terras férteis tinha o poder. Comia, bebia e vestia o que quisesse. E estava em condições de produzir muito mais do que precisava. Quem não era dono de seu pedaço de chão estava numa pior. Eram cada vez mais territórios ocupados pelas fazendas, e praticamente não havia mais o que caçar em certas regiões. O que fazer, então? Trocar trabalho por comida. Isso tinha dois lados.

Primeiro, o ruim: um grande fazendeiro podia facilmente ter dúzias de escravos fermentando seu vinho, assando seu pão e construindo sua mansão de pedra em troca de migalhas – bastava manter um exército de seguranças bem alimentados para evitar um motim e estava tudo certo.

Agora, o lado bom: homens que antes viveriam correndo atrás de gazelas por aí estavam fermentando vinho, assando pães e construindo casas. Surgiam os primeiros trabalhos altamente especializados. Deu tão certo que nunca deixamos de viver assim, fosse sob o sistema de governo que fosse.

Era trabalho em troca de comida? Era. Mas tudo bem: a comida acabou desempenhando exatamente o mesmo papel que o dinheiro tem hoje. Se você fosse um padeiro ou um construtor de casas melhor que os outros, tendia a receber um naco maior do excedente de grãos e de carne do seu patrão, o latifundiário (figura que com o tempo ganharia o nome de “rei”). Desse jeito, você poderia acabar com mais alimentos do que poderia consumir. Teria seu excedente particular. Aí, se quisesse ter seu próprio padeiro e vestir casacos de pele, trocaria um pouco desse excedente por serviços e produtos assim. Quem fizesse casacos de pele melhores poderia vender tantas peças que teria seu excedente também. E a coisa não acabaria mais – como de fato não acabou.

Você pode imaginar que carregar sacos de comida por aí para trocar por outros produtos não era lá muito prático. Mas os babilônios, povo que viveu no Crescente Fértil há 4 mil anos, criaram uma forma de driblar isso. E, de quebra, inventaram duas coisas que você conhece melhor ainda: as cédulas e os bancos.

Bom, não eram exatamente cédulas nem exatamente bancos. Você depositava os sacos de grãos que recebia em silos de armazenamento mantidos pelo rei (os “bancos”) e ganhava em troca um tablete de argila em que vinha gravada a quantidade de mercadorias deixada lá. Esses tabletes podiam ser considerados “cédulas”. Cédulas porque as pessoas passaram a pagar por serviços e a comprar coisas com eles. Era dinheiro puro. Se tivesse montes desses tabletes no cofre de casa, você seria rico. Poderia comer, beber e vestir o que quisesse.

Os mais abonados, inclusive, aprenderam a fazer com que tabletes gerassem mais tabletes sem ter de fazer força: emprestavam a juros. Se você precisasse de dez tabletes para comprar uma vaca, um desses banqueiros da Antiguidade poderia emprestar, mas exigindo que você pagasse 12 tabletes lá na frente, com uma parte dos lucros que conseguisse com o leite da nova Mimosa.

Era um esquema sofisticado. Até juros compostos eles já cobravam. Juro composto, vale lembrar, é aquilo de pagar uma taxa de 1% ao mês que, ao fim de um ano, não terá somado 12%, mas 12,7%. E que, ao fim de vinte anos, não vai dar 240% (o número de meses em duas décadas), mas 989% (!). Quase dez vezes o valor financiado.

Funciona assim: se você deve 100, o 1% incide só sobre os 100. No mês seguinte, será 1% sobre 101. E por aí vai. Parece pouco, mas, depois de um bom tempo, você está com uma dívida de lascar. Qualquer semelhança com o que acontece quando você financia um carro ou compra um apartamento não é mera coincidência. No fundo, nunca deixamos de ser babilônios.

OURO, PRATA E TABACO

Os tabletes da Babilônia podiam até ser uma ideia genial. Mas não foi a que vingou. É que o lastro do dinheiro acabava estragando. Grãos, uma hora, apodrecem. Aí os tabletes de argila não valiam mais nada. Para que o dinheiro virasse dinheiro mesmo, era preciso que ele estivesse sob a forma de algo que durasse muito e que, de quebra, respeitasse aqueles dois pré-requisitos que a comida preenchia: ser algo relativamente raro e que todo mundo quer.

O sal cumpria esse papel. Seu valor intrínseco era o seguinte: num mundo sem geladeiras, o que fazer para preservar a carne? Salgá-la. Então era um produto com demanda praticamente tão garantida quanto a comida em si. E relativamente raro também, já que o processo para extraí-lo do mar ou de minas não é simples.

Além de não apodrecer, ele tinha uma bela vantagem sobre os grãos: era fácil de transportar. Desse modo, era tão natural que assumisse o papel de dinheiro que isso acabou mesmo acontecendo em várias culturas da Antiguidade. Deu tão certo que até hoje seu patrão paga você em sal, pelo menos etimologicamente falando. “Salário” era a remuneração que legionários romanos recebiam na forma de sal, e a palavra ficou.

Couro, peixe seco, penas de certas aves, conchas bonitas, pinga. Praticamente qualquer coisa que muita gente quisesse e não fosse fácil de obter já foi usada como dinheiro. Até depois da invenção do dinheiro. E até no tempo e no espaço em que o nome dele já era “dólar”.

No estado americano da Virgínia, por exemplo, o tabaco foi a moeda corrente mais usada desde a sua fundação como colônia, em 1607, até duzentos anos depois, quando os Estados Unidos já eram um país rico e estabelecido. Era com tabaco que as pessoas faziam compras, pagavam impostos… E compravam suas esposas: “Os galantes rapazes da Virgínia corriam para o porto quando um barco chegava de Londres, cada um carregando um rolo do melhor tabaco nos braços, e traziam de volta noivas jovens e virtuosas”, descreveu um cronista da época, o reverendo Parson Weems. “Além de galantes, os jovens deviam ser fortes, já que os rolos pesavam mais de cinquenta quilos”, comentou Robert Chalmers, um economista do século 19.

Mas as formas exóticas de dinheiro só vingaram em situações bem específicas (no caso da Virgínia, nem valia a pena trocar a mercadoria por moedas.

Como tabaco era praticamente a única coisa que eles não importavam, ficava até mais fácil pagar direto com fumo mesmo). O que viraria o grande veículo universal de troca era outra coisa. Como ensina Eduardo Dussek naquela música politicamente incorreta dos anos 1980: “Troque seu cachorro por uma criança pobre/ Sem parente, sem carinho, sem rango, sem cobre”. Esses versos traçam involuntariamente a história do dinheiro. Depois do rango – a comida, primeiro meio universal de troca –, vem um metal. Foi basicamente o que aconteceu na vida real. E Eduardo Dussek acertou em outro ponto também: o primeiro metal usado em grande escala pela humanidade, aquele que acabaria fazendo o papel que as suas notas de R$ 50 fazem hoje, foi justamente o cobre. Como ele derrete a uma temperatura relativamente baixa (mil graus) e não é tão raro assim, foi o primeiro metal a substituir pedras e marfim na confecção de armas, por volta de 5 mil a.C. Essas armas eram bem mais eficientes que as antigas, então quem tinha o cobre tinha o poder. Você não possuía seu pedaço de chão? Era só juntar uma gangue com espadas e lanças de cobre e roubar as terras de alguém. Precisava defender sua gleba? Arranjasse seu cobre. Em tempos de paz, ele também era valioso, fosse na forma de caldeirões e panelas, fosse na de enfeites. Era o mais comum, até. A humanidade produziu mais colares e brincos do que armas.

Então você tinha algo difícil de produzir (vai minerar uma montanha de cobre para ver o que é bom…) e que todo mundo queria. Muito. Com uma vantagem sobre os sacos de grãos, o sal ou qualquer outra mercadoria: durava bem mais. Dava para acumular cobre à vontade, e ele continuaria ali, sem estragar. Se você fosse um soberano antigo e trocasse grãos de seu reino por cobre para fazer espadas e colares, não perdia nada. Num momento de escassez, podia derreter uma parte do metal, transformá-lo em barras e usá-lo para comprar mercadorias de outros reinos (os sujeitos que roubam fios de cobre de cabos elétricos para derretê-los e criar novos fios fazem mais ou menos isso). Desse jeito, não deu outra: a posse de cobre se tornou algo tão seguro quanto a posse de terras. Era algo que podia ser passado de mão em mão por gerações.

Todo o ouro minerado ao longo da história caberia num prédio de nove andares. São 190 mil toneladas – é o que a Vale extrai de minério de ferro em oito horas.

Aí deu a lógica. As barras de cobre viraram a primeira moeda universal e, quando começaram a misturar cobre com estanho para fazer um metal mais resistente, bem melhor para a forja de armas, esse derivado também virou moeda: o bronze.

Mas quando falamos em dinheiro o fator raridade é mais importante que o fator utilidade. O ouro não serve para nada além de deixar claro para todo mundo que você possui algo extremamente raro em casa, no pulso ou no pescoço. Ele é tão escasso que, se você reunisse todo o ouro minerado na história da humanidade e juntasse num bloco maciço, teria só um cubo com vinte metros de lado. Isso dá a área de um prédio de nove andares, ou 190 mil toneladas – é o que a Vale extrai de minério de ferro em oito horas.

Parte desse ouro se perdeu – em naufrágios, por exemplo – ou virou algo mais útil que joias, como partes de peças industriais ou componentes de circuitos. A estimativa é de que 122 mil toneladas do metal continuem circulando na forma de investimento ou de joias. Um Rolex da vida pode ter um pouco de ouro que um dia esteve numa moeda do Império Romano mais outro tanto que já foi o dente de ouro de um minerador do século 19 – que teve o cadáver violado no cemitério por ladrões…

Até as barras de ouro que o nosso Banco Central mantém como uma parte de suas reservas podem ter metal que já esteve na taça Jules Rimet. Mesmo com essa rotatividade toda, sempre foi pouco ouro para a economia do planeta viver em função dele, mas foi precisamente o que aconteceu. E que, de certa forma, continua acontecendo. Em 2010, uma empresa alemã instalou vending machines de barrinhas de ouro no Emirates Palace, um hotel de luxo de Abu Dhabi, e no aeroporto de Frankfurt. São como máquinas de refrigerante em que você pode comprar peças de dez pesos diferentes, entre um grama e uma onça (31,1 gramas). O ouro não só sempre foi dinheiro como ainda vale “mais do que dinheiro”, no sentido de que tende a valorizar acima de qualquer índice de inflação. Só nos dez anos entre 2009 e 2019, o preço do grama de ouro em dólar subiu 49%, contra 17% de inflação da moeda americana.

As amostras do quanto os metais foram importantes no papel de dinheiro continuam em todo canto. Várias moedas de hoje carregam nomes que têm a ver com eles. A libra esterlina, por exemplo. Libra ( pound, no original) é meio quilo; e esterlina, o nome de uma liga de prata com 92,5% de pureza.

Uma libra esterlina, então, é literalmente “meio quilo de prata da boa”. Hoje, esse tanto de prata custa bem mais que uma libra esterlina – sai por mais ou menos R$ 150. Mas a referência ancestral continua ali. E põe ancestral nisso. Uma libra esterlina, no sentido de meio quilo de prata pura, era a multa que um cidadão de Eshunna, um reino da Mesopotâmia que existiu 4 mil anos atrás, tinha de pagar se fosse condenado por ter mordido o nariz de um semelhante. Dar um tapa na cara de alguém saía mais barato: um sexto disso – ou um shekel , na linguagem da época. Não por coincidência, a moeda de Israel hoje ainda se chama shekel (mais exatamente, shekel novo – cortaram três zeros em 1986).

Outra vantagem dos metais é que tudo passou a ter preços bem claros. Um documento egípcio de 1000 a.C. que registra a transação financeira para a compra de um boi ilustra isso bem. O animal valia 50 debens (4,5 quilos) de cobre. O comprador, porém, só tinha 5 debens. Então completou o resto em alimentos e vestimentas, como o pessoal fazia antes da ascensão dos metais, só que no documento esses produtos aparecem cotados em debens de cobre também: banha (30 debens), óleo (5 debens) e mais 10 debens em roupas fechavam os 45 que faltavam.

Cada coisa passou a ter um valor traduzido para uma unidade monetária. Então, do mesmo jeito que temos os reais e os dólares hoje, tínhamos os debens de cobre lá, certo? Não.

A maior revolução ainda não tinha acontecido: a criação do dinheiro de mentira. Exatamente o que está na sua carteira hoje.

A MOEDINHA NÚMERO 1

É difícil saber se você está com uma embalagem de 100 gramas ou de 125 gramas de presunto na mão. Se o objeto em questão é presunto, 25 gramas a mais ou a menos não fazem grande diferença. Mas com ouro, prata ou cobre é outra história. Então, qualquer transação financeira com esses metais tem de envolver uma balança no meio. E aí surgem dois problemas. Um: não é tão simples depender da presença de uma balança sempre que você for comprar alguma coisa. Dois: fica fácil de trapacear, seja na ponta do comerciante, que pode fraudar a balança para ela dizer que o metal do cliente é menos pesado do que é; seja na ponta do consumidor, que pode chegar com metais “sujos”, cheios de outros minérios que não valem nada incrustados lá no meio.

O que fazer, então? Dar um jeito de impedir os dois tipos de trapaça. E um reinado conseguiu fazer isso com uma cajadada só. Foi a Lídia, uma cidade-Estado que ficava na atual Turquia. Por volta de 600 a.C., o governo de lá resolveu acabar com a confusão fundindo metais preciosos na forma de pepitas com peso e grau de pureza predeterminados e imprimindo uma gravura em cada uma das peças, como um selo de autenticidade. Bom, pode ter sido outro o reino pioneiro, mas as moedas mais antigas que os arqueólogos encontraram até hoje são as de lá (quando você receber um troco grande em moedas, já sabe com quem reclamar). A princípio, foi ideia dos lidianos. Uma ideia que mudaria tudo.

Quando o dinheiro era comida, você podia plantá-lo ou criá-lo na forma de gado. Quando era sal, dava para filtrar o cloreto de sódio a partir da água do mar. Quando eram peças simples de ouro e prata, tinha como ir minerar para conseguir mais. Mas o ponto é que agora existia uma moeda corrente controlada pelo governo. Isso, de cara, aumenta a confiança das pessoas na hora de fazer negócios. Se você não precisa nem de uma balança, nem de nada, fica bem mais fácil comprar e vender. E, quanto mais negócios, mais rica a sua nação. Bom para todo mundo.

Só que o grande papel das moedas na economia foi outro, bem mais importante. Para entender como a moeda serviu de solução, temos de começar pelo problema que ela trouxe.

Imagine um governo que depende de ouro e prata para cunhar suas moedas. Imaginou? Então. Ele precisa minerar o ouro e a prata para fazer dinheiro. Mas, se a mina se esgota, vai um tempão até encontrar outra e extrair metal precioso de novo. Nisso, o suprimento de moedas no mercado diminui com o tempo.

Natural: isso acontecia porque nem todas as moedas ficavam para sempre no mesmo lugar. Se eles comprassem alguma coisa de fora, como o carregamento de vinho do navio de um comerciante estrangeiro, as moedas iam parar em outro país e ficavam por lá mesmo, circulando na forma de metal precioso (já que ouro é ouro em qualquer lugar).

Quando o suprimento de moedas diminui, a economia interna também míngua, já que a população, com menos dinheiro no bolso, compra menos coisas. Se as pessoas vão menos às compras, os produtores ficam com a colheita encalhada (e estragando), os tecelões fazem menos roupas… Em suma, o país fica mais pobre.

E tem mais: quem contraiu dívidas não consegue pagar nunca. Como há menos dinheiro em circulação, o devedor nunca consegue ganhar o que precisava para saldar uma dívida feita quando o dinheiro era abundante. Mas quem emprestou não quer nem saber. Vai atrás do que é dele até as últimas consequências. Daí para o caos é um pulo.

Para evitar uma desgraça, o governo vai lá, minera mais ouro e prata, cunha moedas novas e lança dinheiro virgem na economia. Não é difícil fazer isso. Basta sair comprando coisas – a produção agrícola encalhada, por exemplo. Pronto. O governo enche alguns bolsos, os favorecidos passam a gastar o dinheiro novo na praça e, quando você vai ver, a economia tomou fôlego. De uma hora para outra já começa a circular mais moeda do que antes. Isso reaquece a produção de riquezas. Os devedores conseguem juntar o dinheiro para limpar o nome na praça… Tudo volta ao normal.

Mas quem garante que sempre vai haver alguma mina de onde tirar mais ouro e prata? Ninguém. Mais hora menos hora, as minas se esgotavam. Era o fim. Ou você, governante, começava uma guerra com o país vizinho para saquear ouro dele e colocar suas contas em dia, ou esperava até ver seu povo regredir à barbárie. Mas o fato de as moedas serem cunhadas pelo governo abria perspectiva para uma terceira via. Uma sacada genial, na verdade, que os gregos de Atenas tiveram.

Vinte anos depois de os lidianos começarem a imprimir suas moedas, várias cidades-Estados do mundo grego já tinham copiado a ideia e criado seu próprio dinheiro. Só que na mais importante delas, Atenas, havia uma pedra no meio do caminho da economia. No século 6 a.C., ela vivia o auge de uma crise financeira.

O problema, a princípio, não era dinheiro, mas falta de organização. Desde sempre, uma parcela dos atenienses vivia de plantar trigo e outra de produzir azeite de oliva e vinho. O solo da região, porém, nunca tinha sido bom para produzir grãos. Sempre faltava. No começo, era uma situação confortável para quem plantava trigo. Se alguma coisa é escassa, fica mais cara. Lei da oferta e da procura. Simples. Mas o problema de um começou com a sorte do outro. Os produtores de azeite e trigo estabeleceram comércio com fazendeiros do Leste Europeu (onde hoje fica a Rússia). E lá o chão era outro: em se plantando grãos, tudo dava. Como os camaradas do Leste tinham trigo à vontade, os produtores de azeite e vinho de Atenas exportavam um pouco do óleo e do cobiçado entorpecente que produziam em troca de muitos grãos – e de um ourinho extra, claro. Nisso, quem vivia de grãos ficou sem ter para quem vender. E a sociedade acabou dividida: com os plantadores de oliveiras e videiras lá em cima, ricos, e os de grãos embaixo, vivendo no cheque especial.

No cheque especial mesmo. Fazendeiro que não vende a produção acaba sem capital para plantar de novo e tentar a sorte na colheita seguinte. Então faz o quê? Pede emprestado. Para quem? Para quem tem. Ou seja, para os agora ricos e nobres fazendeiros do outro lado. Mas aí começa aquela história que todo mundo já conhece: o de cima sobe, e o de baixo… afunda.

Os nobres botaram os juros lá em cima. Cruel, mas fazia sentido. Muitos fazendeiros de trigo estavam atrás de financiamento justamente para começar a produzir azeite e vinho e vender essas maravilhas do mundo antigo (e do moderno) no mercado internacional. Se os produtores tradicionais iam financiar seus futuros concorrentes, que cobrassem caro por isso.

Só que foi mais caro do que Atenas podia suportar. As dívidas dos agricultores pobres cresceram a ponto de ficar impagáveis. Quitar débitos dando uma parte das próprias terras virou algo comum. Os de cima se aproveitaram da situação. Quem devesse demais tinha de dar as mulheres e os filhos como escravos. E foi o que aconteceu. Mas aí já era demais. Embora a escravidão fosse parte da vida no mundo grego, o comum era manter servos estrangeiros, capturados em guerras. Para um ateniense que nasceu livre, nada poderia ser mais degradante do que virar escravo.

Era uma bomba-relógio. Os nobres que governavam Atenas começaram a temer uma revolução popular. A massa de endividados, com medo de ver seus filhos fazendo trabalhos forçados para os ricos e suas mulheres nas camas deles, poderia se levantar contra o Estado e colocar um tirano no trono. Para salvar o pescoço, apontaram um aristocrata conhecido pela inteligência fora do comum para assumir o poder e tentar resolver o problema: Sólon.

A primeira medida, em 594 a.C., foi proibir a escravidão como forma de pagamento de dívidas. Ele inclusive usou dinheiro público para comprar de volta os parentes dos devedores vendidos como escravos para outras cidades-Estados. Isso acalmou os ânimos, mas a essência do problema continuava na mesa: desigualdade acentuada e dívidas. Os agricultores pobres queriam o perdão total dos débitos e uma reforma agrária – um pedaço das terras produtoras de vinho e azeite para eles. Mas tirar dos mais ricos o que de fato era propriedade deles só passaria a revolta para o outro lado, e a estabilidade do governo ateniense continuaria em perigo. Sólon, então, resolveu tratar o perrengue do ponto de vista estritamente econômico.

Em tese, ele poderia usar dinheiro do Estado para comprar a produção dos mais pobres. E eles pagariam suas dívidas com esse dinheiro. Não seria a salvação completa da lavoura, mas faria as coisas voltarem aos eixos. O problema era que o Estado não tinha esse dinheiro todo. Nem o Estado, nem as minas de prata de onde Atenas tirava a matéria-prima para a confecção de suas moedas.

Mas Sólon foi por esse caminho mesmo assim. Como? Com algo que parece malandragem, mas que foi, isso sim, uma sacada tão importante para a economia quanto a teoria da gravidade foi para a física ou a da evolução para a biologia. Pode chamar de teoria da desvalorização. Se bem que nem teoria ela teve tempo de ser, porque foi posta em prática na hora.

A essência da ideia: as pessoas acreditavam nas moedas cunhadas pelo governo justamente porque o Estado garantia que elas eram de ouro ou de prata puros, certo? Sólon desprezou isso. Se o povo confiava nas moedas cunhadas, elas não precisariam ser tão puras assim. O que o Estado dissesse que era dinheiro seria aceito como tal. Mas como colocar mais dinheiro no mercado? Usando moedas falsas.

Mais ou menos falsas, para falar a verdade. Sólon passou a misturar metais mais baratos na matéria-prima das moedas para ter como produzir mais dinheiro. Uma moeda de prata, agora, tinha só 73% do minério. O resto era cobre. Se estava cunhado ali que a moeda pesava 1 óbolo (1,05 grama) de prata, ou 1 dracma (6 óbolos), tudo certo. Aquilo era uma moeda de 1 e pronto. A quantidade de prata que havia mesmo lá dentro não seria tão importante.

Se a população não engolisse o plano econômico de Sólon, seria o fim da moeda. E provavelmente de Atenas. Mas aconteceu o que nenhum analista econômico da época apostaria (caso existisse algum): deu certo. Sólon passou a usar os dracmas com cobre no meio das compras do governo, injetando dinheiro na economia inteira. Com mais dinheiro na praça, mais gente podia comprar coisas. Inclusive trigo. E os agricultores de grãos ganharam um motivo para produzir mais. A moeda nova também serviu para financiar novas plantações de oliveiras e videiras e para fortalecer o comércio exterior. Quem antes estava sem nada saía da lama. E finalmente podia pagar suas dívidas. Atenas seguiria mais forte e rica do que antes, e o próprio Sólon deixaria pavimentado o caminho para outra medida sua: a criação da democracia.

Tudo graças ao dinheiro falso.

Essa história parece tão sem lógica que seria difícil de acreditar à primeira vista. Mas a maior prova de que aconteceu mesmo está na sua carteira. Não tem nenhuma moeda de prata ali. Nem de cobre, nem de nada que valha alguma coisa por si só. Seu dinheiro é feito de papel sem valor e, mesmo assim, pode motivar você a trabalhar tantas horas quanto um agricultor de trigo ateniense.

Livros relacionados